Валютные рынки

Валютный рынок (на англ. currency market, money market) — это:

- сфера экономических отношений, проявляющихся между участниками рынка, при осуществлении конверсионных и кредитно-депозитных операций в иностранных валютах;

- финансовый центр, где сосредоточены операции по купле-продаже валют и ценных бумаг на основе спроса и предложения на них.

- совокупность уполномоченных банков, инвестиционных компаний, брокерских контор, бирж, иностранных банков, осуществляемых валютные операции;

- совокупность коммуникационных систем, связывающих между собой банки разных стран, осуществляющих международные валютные операции.

- Страхование от валютных рисков;

- Диверсификация валютных резервов;

- Осуществление валютной интервенции;

- Получение прибыли их участников в виде разницы курсов валют.

- Коммерческие банки. Они проводят основной объём валютных операций. В банках держат счета другие участники рынка и осуществляют через них необходимые для своих целей конверсионные и депозитно-кредитные операции. В банках концентрируются совокупные потребности товарных и фондовых рынков в обмене валют, а также в привлечении/размещении средств. Помимо удовлетворения заявок клиентов, банки могут проводить операции и самостоятельно за счёт собственных средств.

- Фирмы, осуществляющие внешнеторговые операции. Суммарные заявки от импортёров формируют устойчивый спрос на иностранную валюту, а от экспортёров — её предложение, в том числе в форме валютных депозитов (временно свободных остатков на валютных счетах). Как правило, фирмы прямого доступа на валютный рынок не имеют и проводят конверсионные и депозитные операции через коммерческие банки.

- Международные инвестиционные компании, пенсионные и хеджевые фонды, страховые компании. Их основная задача — диверсифицированное управления портфелем активов, что достигается размещением средства в ценные бумаги правительств и корпораций различных стран. На дилерском сленге их называют просто фондами (англ. funds). К данному виду можно отнести также крупные транснациональные корпорации, осуществляющие иностранные производственные инвестиции: создание филиалов, совместных предприятий и т.д.

- Валютные биржи. В ряде стран функционируют национальные валютные биржи, в функции которых входит осуществление обмена валют для юридических лиц и формирование рыночного валютного курса. Государство обычно активно регулирует уровень обменного курса, пользуясь компактностью местного биржевого рынка.

- Валютные брокеры. В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной или ссудно-депозитной операции. За своё посредничество брокерские фирмы взимают брокерскую комиссию в виде процента от суммы сделки. Но сумма этой комиссии зачастую меньше, чем разница между ссудным процентом банка и ставкой по банковскому депозиту. Банки так же могут выполнять эту функцию. В этом случае они не выдают кредит и не несут соответствующие риски.

- Частные лица. Граждане проводят широкий спектр операций, каждая из которых невелика, но в сумме могут формировать существенный дополнительный спрос или предложение: оплата зарубежного туризма; денежные переводы заработной платы, пенсий, гонораров; покупки/продажи наличной валюты как средства сбережения; спекулятивные валютные операции.

Валютные рынки можно классифицировать по целому ряду признаков: по сфере распространения, по отношению к валютным ограничениям, по видам валютных ресурсов, по степени организованности.

По сфере распространения

Международный валютный рынок охватывает валютные рынки всех стран мира. Под международным валютным рынком понимается цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков. Между ними существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют. Международным является валютный рынок Forex.

Внутренний валютный рынок — это валютный рынок одного государства, т.е. рынок, функционирующий внутри данной страны. Внутренний валютный рынок состоит из внутренних региональных рынков. К ним относятся валютные рынки с центрами в межбанковских валютных биржах.

По отношению к валютным ограничениям

Валютные ограничения — это система государственных мер (административных, законодательных, экономических, организационных) по установлению порядка поведения операций с валютными ценностями. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу.

Валютный рынок с валютными ограничениями называется несвободным рынком, а при отсутствии их — свободным валютным рынком.

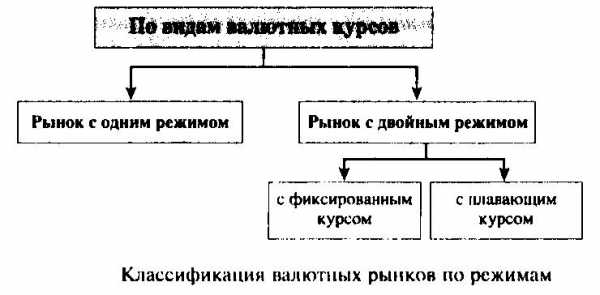

По видам применяемых валютных курсов

Рынок с одним режимом — это валютный рынок со свободными валютными курсами, т.е. с плавающими курсами валют, котировка которых устанавливается на биржевых торгах. Например, официальный валютный курс рубля устанавливается с помощью фиксинга.

В России фиксинг осуществляется Центральным банком России на Московской межбанковской валютной бирже (ММВБ) и представляет собой определение курса доллара США к рублю.

Курс фиксинга является единым курсом Центрального банка России. Через него, используя информацию о кросс-курсах агентства Reuters, он выводит курс рубля к остальным валютам. Валютный фиксинг происходит два раза в неделю. В день валютного фиксинга Центральный банк России сообщает курсы ведущих свободно конвертируемых валют к рублю через публикацию в СМИ.

Валютный рынок с двойным режимом — это рынок с одновременным применением фиксированного и плавающего курса валюты. Введение двойного валютного рынка используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов.

Эта мера призвана ограничить и контролировать влияние международного рынка ссудных капиталов на экономику данного государства. Например, в настоящее время Внешэкономбанк Российской Федерации для иностранных инвестиций по блокированным счетам, по которым еще не полностью завершены расчеты, применяет фиксированный валютный курс рубля, а именно коммерческий валютный курс, установленный Центральным банком России.

По степени организованности

Биржевой валютный рынок

Ликвидность валюты и ценных бумаг в валюте означает способность их быстро и без потерь в цене превращаться в национальную валюту.

Внебиржевой валютный рынок организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут его по телефону, телефаксу, компьютерным сетям.

Биржевой и внебиржевой рынки в определенной степени противоречат друг другу и в то же время взаимно дополняют друг друга. Это связанно с тем, что, выполняя общую функцию по торговле валютой и обращению ценных бумаг в валюте, они применяют различные методы и формы реализации валюты и ценных бумаг в валюте.

Достоинства внебиржевого валютного рынка заключаются в:

— достаточно низкой себестоимости затрат на операции по обмену валют. Дилеры банков часто используют очные валютные аукционы на бирже для снижения собственных затрат на валютную конверсию путем заключения договоров купли-продажи валюты по биржевому курсу до начала торгов на бирже. На бирже с участников торгов снимаются комиссионные, сумма которых находится в прямой зависимости от суммы проданных валютных и рублевых ресурсов. Кроме того, законом установлен налог на биржевые сделки. Во внебиржевом рынке для уполномоченного банка после того, как был найден контрагент по сделке, операция валютной конверсии осуществляется практически бесплатно;

— более высокой скорости расчетов, чем при торговле на валютной бирже. Это связано прежде всего с тем, что внебиржевой валютный рынок позволяет проводить сделки в течении всего операционного дня, а не в строго определенное время биржевой сессии.

При классификации валютных рынков следует выделить рынки евровалют, еврооблигаций, евродепозитов, еврокредитов, а также «черный» и «серый» рынки.

Рынок евровалют — это международный рынок валют стран Западной Европы, где осуществляются операции в валютах этих стран.

Функционирование рынка евровалют связано с использованием валют в безналичных депозитно-ссудных операциях за пределами стран-эмитентов данных валют.

Рынок еврооблигаций выражает финансовые отношения по долговым обязательствам при долгосрочных займах в евровалютах, оформляемых в виде облигаций заемщиков. Облигация содержит данные о сумме долга, условиях и сроках его погашения, порядка получения процентов в соответствии с купонами. Купон — это часть облигационного сертификата, которая при отделении от него дает владельцу право на получение процента.

Рынок евродепозитов выражает устойчивые финансовые отношения по формированию вкладов в валюте в коммерческих банках иностранных государств за счет средств, обращающихся на рынке евровалют.

Рынок еврокредитов выражает устойчивые кредитные связи и финансовые отношения по предоставлению международных займов в евровалюте коммерческими банками иностранных государств.

www.financialguide.ru

1.4 Классификация валютных рынков

Валютные рынки можно классифицировать по целому ряду признаков: по сфере распространения, по отношению к валютным ограничениям, по видам валютных ресурсов, по степени организованности.

По сфере распространения, т.е. по широте охвата, можно выделить международный (международные финансовые центры) и внутренний валютные рынки.

В свою очередь, как международный, так и внутренний рынки состоят из ряда региональных рынков, которые образуются финансовыми центрами в отдельных регионах мира или данной страны. Международный валютный рынок охватывает валютные рынки всех стран мира. Под международным валютным рынком также следует понимать цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков. Между ними существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют.

По отношению к валютным ограничениям можно выделить свободный и несвободный валютные рынки (это относится к региональным и национальным валютным рынкам) в зависимости от отсутствия или наличия на нем валютных ограничений.

Регулирование валютных операций в зарубежных странах осуществляется, как правило, на двух уровнях. Это государственное регулирование, проводимое в рамках валютной политики государства, и ограничения, вводимые непосредственно банками для страхования своей деятельности от возможных убытков. Валютная политика любого государства представляет собой, прежде всего, элемент экономической стратегии правительства, находящегося у власти.

В наиболее общем плане валютная политика развитых государств представляет собой целенаправленное использование властями определенных механизмов для достижения целей экономической политики — стимулирования темпов экономического роста, занятости населения и борьбы с инфляционными тенденциями. В целом валютная политика призвана регулировать внешнюю конкурентоспособность государства, обеспечивать защиту экономики от негативного воздействия валютной неустойчивости и любых внешних факторов.

Валютные ограничения — это система государственных мер (административных, законодательных, экономических, организационных) по установлению порядка проведения операций с предметом оперирования (иностранной валютой, ценными бумагами, выраженными в ней, валютными ценностями) в отдельных странах, вмененных национальным законодательством. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу, а также установления порядка расчетов в валюте на внутреннем рынке. Валютный рынок с валютными ограничениями называется несвободным рынком, а при отсутствии их — свободным валютным рынком.

По видам применяемых валютных курсов валютный рынок может быть с одним режимом и с двойным режимом. Рынок с одним режимом — это валютный рынок со свободными валютными курсами, т.е. с плавающими курсами валют, котировка которых устанавливается на биржевых торгах. Валютный рынок с двойным режимом — это рынок с одновременным применением фиксированного и плавающего курса валюты. Введение двойного валютного рынка используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов. Эта мера призвана ограничить и контролировать влияние международного рынка ссудных капиталов на экономику данного государства.

По степени организованности валютный рынок бывает биржевой и внебиржевой. Биржевой валютный рынок — это организованный рынок, который представлен валютной биржей. Валютная биржа — предприятие, организующее торги валютой и ценными бумагами в валюте. Биржа не является коммерческим предприятием. Ее основная функция заключается не в получении высокой прибыли, а в мобилизации временно свободных денежных средств через продажу валюты и ценных бумаг в валюте и в установлении курса валюты, т.е. ее рыночной стоимости. Биржевой валютный рынок имеет ряд достоинств: является самым дешевым источником валюты и валютных средств; заявки, выставляемые на биржевые торги, обладают абсолютной ликвидностью (ликвидность валюты и ценных бумаг в валюте означает способность их быстро и без потерь в цене превращаться в рубли). Внебиржевой валютный рынок организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут его по телефону, телефаксу, компьютерным сетям. Это так называемый валютный дилинг (ForEx DEALING). Конечно, будучи противоположными сторонами одной медали, биржевой и внебиржевой рынки (хотя в определенной степени и противоречат друг другу) в то же время взаимно дополняют друг друга. Это связано с тем, что, выполняя общую функцию по торговле валютой и обращению ценных бумаг в валюте, они применяют различные методы и формы реализации валюты и ценных бумаг в валюте. Достоинства внебиржевого валютного рынка заключаются в — достаточно низкой себестоимости затрат на операции по обмену валют.

Дилеры банков часто используют очные валютные аукционы на бирже для снижения собственных затрат на валютную конверсию путем заключения договоров купли-продажи валюты по биржевому курсу до начала торгов на бирже. На бирже с участников торгов снимаются комиссионные, сумма которых находится в прямой зависимости от суммы проданных валютных и рублевых ресурсов. Кроме того, законом установлен налог на биржевые сделки. Во внебиржевом рынке для уполномоченного банка после того, как был найден контрагент по сделке, операция валютной конверсии осуществляется практически бесплатно; более высокой скорости расчетов, чем при торговле на валютной бирже. Это связано, прежде всего, с тем, что внебиржевой валютный рынок позволяет проводить сделки в течение всего операционного дня, а не в строго определенное время биржевой сессии.

Далее, при классификации валютных рынков следует выделить рынки евровалют, еврооблигаций, евродепозитов, еврокредитов, а также «черный» и «серый» рынки. Рынок евровалют — это международный рынок валют стран Западной Европы, где осуществляются операции в валютах этих стран. Функционирование рынка евровалют связано с использованием валют в безналичных депозитно-ссудных операциях за пределами стран-эмитентов данных валют. Рынок еврооблигаций выражает финансовые отношения по долговым обязательствам при долгосрочных займах в евровалютах, оформляемых в виде облигаций заемщиков. Облигация содержит данные о сумме долга, условиях и сроках его погашения, порядка получения процентов в соответствии с купонами (купон — часть облигационного сертификата, которая при отделении от него дает владельцу право на получение процента). Рынок евродепозитов выражает устойчивые финансовые отношения по формированию вкладов в валюте в коммерческих банках иностранных государств за счет средств, обращающихся на рынке евровалют. Рынок еврокредитов выражает устойчивые кредитные связи и финансовые отношения по предоставлению международных займов в евровалюте коммерческими банками иностранных государств.

Срочная торговля в последние годы является важнейшим сегментом развития финансовых рынков. Быстрому развитию срочных рынков способствует существующее непостоянство и быстрая изменчивость цен товаров и финансовых инструментов.

При характеристике срочных рынков можно выделить:

— рынок форвардных контрактов;

— рынок фьючерсов;

— рынок опционов.

Форвардные сделки, или срочные сделки за наличный расчет, в соответствии с которыми покупатель и продавец соглашаются на поставку товара или валюты на определенную дату в будущем, являются альтернативой практикуемым на бирже фьючерсам и опционам, а также одной из первых форм срочного контракта, которые возникли как реакция на значительное изменение цен.

Рынок фьючерсов — одним из наиболее успешных и в то же самое время наиболее противоречивых нововведений на мировых финансовых рынках в последние десятилетия стало начало торговли финансовыми фьючерсами, т.е. такими фьючерсными контрактами, в основе которых лежат финансовые инструменты с фиксированной процентной ставкой и валютные курсы.

Фьючерсный контракт — это юридически обоснованное соглашение между двумя сторонами о поставке или получении того или иного товара определенного объема и качества по заранее согласованной цене в определенный момент или определенный ряд моментов в будущем.

Финансовый фьючерс — это соглашение о покупке или продаже того или иного финансового инструмента по заранее согласованной цене в течение определенного месяца в будущем (в определенный день месяца)’.

Рынок фьючерсных контрактов служит для двух основных целей:

1. Он позволяет инвесторам страховать себя от неблагоприятного изменения цен на рынке спот в будущем (операции хеджеров).

2. Он позволяет спекулянтам открывать позиции на большие суммы под незначительное обеспечение.

Рынок опционов — одним из видов срочных сделок являются опционы. Опцион — это двусторонний договор о передаче прав (для покупателя) и обязательство (для продавца) купить или продать определенный финансовый актив по фиксированному курсу в заранее согласованную дату или в течение согласованного периода времени. Рынок валютных опционов получил широкое развитие в середине 70-х гг.XX в., после введения в большинстве стран вместо фиксированных валютных курсов плавающих (с марта 1973 г.).

Валютный опцион — это контракт, дающий право (но не обязательство) одному из участников сделки купить или продать определенное количество иностранной валюты по фиксированной цене (цена исполнения опциона) в течение некоторого периода времени, в то время как другой участник за денежную премию обязуется при необходимости обеспечить реализацию этого права, будучи готовым продать или купить иностранную валюту по определенной договорной цене.

studfiles.net

12.3.2. Классификация валютных рынков

Фактически, валютный рынок является внебиржевым (неорганизованным), подобным рынку краткосрочных финансовых обязательств. Говоря более конкретно, валютный рынок состоит из ряда формально не определенных рынков, соединенных между собой посредством системы международных банковских связей. Участники этого рынка могут поддерживать между собой контакты с помощью различных средств связи. Покупка-продажа валюты может происходить ежедневно в любое время дня и ночи. На валютных рынках не существует письменных правил, регулирующих их деятельность, однако все проводимые на них сделки должны осуществляться в соответствии со сложившимися негласными процедурными и этическими нормами. Активность, с которой денежная единица продается и покупается на мировом рынке валют, зависит в определенной мере от принятого в этой стране внутреннего законодательства. На практике каждая страна в большей или меньшей степени является участником валютного рынка.

Валютные рынки можно классифицировать по целому ряду признаков: по сфере распространения, по отношению к валютным ограничениям, по видам валютных ресурсов, по степени организованности.

По сфере распространения, т.е. по широте охвата, можно выделить международный и внутренний (национальный) валютные рынки. В свою очередь, как международный, так и внутренний рынки состоят из ряда региональных рынков, которые образуются финансовыми центрами в отдельных регионах мира или данной страны.

Международный валютный рынок охватывает валютные рынки всех стран мира. Под международным валютным рынком понимается цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков. Между ними существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют.

Внутренний (национальный) валютный рынок — это валютный рынок одного государства, т.е. рынок, функционирующий внутри данной страны.

Внутренний валютный рынок состоит из внутренних региональных рынков. К ним относятся валютные рынки с центрами в межбанковских валютных биржах.

Крупнейшие центры мирового валютного рынка расположены в Лондоне, Нью-Йорке, Франкфурте-на-Майне, Цюрихе, Токио, Сингапуре и др. Ярким примером такого рынка является Лондонское Сити, где действует 124 иностранных банка из 76 государств. Дневной оборот Лондонского валютного рынка составляет 400-600 млрд. долл. США, или 39% ежедневного мирового оборота валют. Этот показатель в 9 раз превышает оборот валютных операций в Париже, в 5 раз — во Франкфурте-на-Майне и в 2 раза — в Нью-Йорке;

По отношению к валютным ограничениям можно выделить свободный и несвободный валютные рынки.

Валютные ограничения — это система государственных мер (административных, законодательных, экономических, организационных) по установлению порядка поведения операций с валютными ценностями. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу.

Валютный рынок с валютными ограничениями называется несвободным рынком, а при отсутствии их — свободным валютным рынком.

По видам применяемых валютных курсов валютный рынок может быть с одним режимом и с двойным режимом.

Рынок с одним режимом — это валютный рынок со свободными валютными курсами, т.е. с плавающими курсами валют, котировка которых устанавливается на биржевых торгах. Например, официальный валютный курс рубля устанавливается с помощью фиксинга.

В России фиксинг осуществляется Центральным банком России на Московской межбанковской валютной бирже (ММВБ) и представляет собой определение курса доллара США к рублю.

Курс фиксинга является единым курсом Центрального банка России. Через него, используя информацию о кросс-курсах агентства “Рейтер”, он выводит курс рубля к остальным валютам. Валютный фиксинг происходит два раза в неделю. В день валютного фиксинга Центральный банк России сообщает курсы ведущих свободно конвертируемых валют к рублю через публикацию в СМИ.

Валютный рынок с двойным режимом — это рынок с одновременным применением фиксированного и плавающего курса валюты. Введение двойного валютного рынка используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов. Эта мера призвана ограничить и контролировать влияние международного рынка ссудных капиталов на экономику данного государства. Например, в настоящее время Внешэкономбанк Российской Федерации для иностранных инвестиций по блокированным счетам, по которым еще не полностью завершены расчеты, применяет фиксированный валютный курс рубля, а именно коммерческий валютный курс, установленный Центральным банком России.

По степени организованности валютный рынок бывает биржевой и внебиржевой.

Биржевой валютный рынок — это организованный рынок, который представлен валютной биржей. Валютная биржа — предприятие, организующее торги валютой и ценными бумагами в валюте. Биржа не является коммерческим предприятием. Ее основная функция заключается не в получении высокой прибыли, а в мобилизации временно свободных денежных средств через продажу валюты и ценных бумаг в валюте и в установлении курса валюты, т.е. ее рыночной стоимости.

Биржевой валютный рынок имеет ряд достоинств: является самым дешевым источником валюты и валютных средств; заявки, выставляемые на биржевые торги, обладают абсолютной ликвидностью.

Ликвидность валюты и ценных бумаг в валюте означает способность их быстро и без потерь в цене превращаться в национальную валюту.

Внебиржевой валютный рынок организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут его по телефону, телефаксу, компьютерным сетям.

Биржевой и внебиржевой рынки в определенной степени противоречат друг другу и в то же время взаимно дополняют друг друга. Это связанно с тем, что, выполняя общую функцию по торговле валютой и обращению ценных бумаг в валюте, они применяют различные методы и формы реализации валюты и ценных бумаг в валюте.

Достоинства внебиржевого валютного рынка заключаются в:

достаточно низкой себестоимости затрат на операции по обмену валют дилеры банков часто используют очные валютные аукционы на бирже для снижения собственных затрат на валютную конверсию путем заключения договоров купли-продажи валюты по биржевому курсу до начала торгов на бирже. На бирже с участников торгов снимаются комиссионные, сумма которых находится в прямой зависимости от суммы проданных валютных и рублевых ресурсов. Кроме того, законом установлен налог на биржевые сделки. Во внебиржевом рынке для уполномоченного банка после того, как был найден контрагент по сделке, операция валютной конверсии осуществляется практически бесплатно;

более высокой скорости расчетов, чем при торговле на валютной бирже. Это связано прежде всего с тем, что внебиржевой валютный рынок позволяет проводить сделки в течении всего операционного дня, а не в строго определенное время биржевой сессии.

При классификации валютных рынков следует выделить рынки евровалют, еврооблигаций, евродепозитов, еврокредитов, а также “черный” и “серый” рынки.

Рынок евровалют — это международный рынок валют стран Западной Европы, где осуществляются операции в валютах этих стран. Функционирование рынка евровалют связано с использованием валют в безналичных депозитно-ссудных операциях за пределами стран-эмитентов данных валют.

Рынок еврооблигаций выражает финансовые отношения по долговым обязательствам при долгосрочных займах в евровалютах, оформляемых в виде облигаций заемщиков. Облигация содержит данные о сумме долга, условиях и сроках его погашения, порядка получения процентов в соответствии с купонами.

Купон — часть облигационного сертификата, которая при отделении от него дает владельцу право на получение процента.

Рынок евродепозитов выражает устойчивые финансовые отношения по формированию вкладов в валюте в коммерческих банках иностранных государств за счет средств, обращающихся на рынке евровалют.

Рынок еврокредитов выражает устойчивые кредитные связи и финансовые отношения по предоставлению международных займов в евровалюте коммерческими банками иностранных государств.

studfiles.net

функции, участники и классификация видов валютного рынка.

Валютный рынок является частью экономической системы государства, а также частью мирового хозяйства, на которую влияет изменение в экономике и политике. Валютный рынок следует изучать со всех сторон его функционирования, так как он представляет собой сложную категорию.

Валютный рынок, в общем понимании, сфера экономических отношений, которые появляются при выполнении операций по купле-продаже иностранной валюты и ценных бумаг, деноминированных в иностранной валюте, и операций по вкладу капитала в иностранной валюте.

Если смотреть на понятие валютного рынка более узко, то валютный рынок можно охарактеризовать, как официальный центр, в котором происходит купля-продажа иностранных валют за национальную валюту по соответствующему курсу.

Становлению и развитию валютных рынков способствовали следующие причины:

1. Развитие постоянных международных экономических отношений.

2. Создание мировой валютной системы.

3. Распространение международных расчетов.

4. Развитие финансовых отношений между банками разнообразных стран

5. НТР в области банковской техники; в системе финансовых, валютных,

кредитных операций; усовершенствование средств связи и технологий.

6.Постепенное ослабление валютных ограничений и введение системы конвертируемости валют в основных развитых странах.

7.Становление и быстрое развитие мирового рынка капиталов;

Валютный рынок имеет ряд функцией, определяющих его роль. К функциям валютного рынка относятся:

Обслуживающая функция. Мировой валютный рынок обеспечивает валютно-кредитное, расчетно-депозитное и конверсионное обслуживание мирового оборота товаров, услуг, капиталов, связывая тем самым все мировые рынки в единое целое.

Курсообразующая. Валютный рынок формирует объективные, рыночные цены валют, или валютные курсы.

Регулирующая функция. Мировой валютный рынок предоставляет собой механизм для проведения валютной политики, как на государственном, так и на межгосударственном уровне, включая политику валютных интервенций, тех или иных валютных ограничений, а также для диверсификации резервов валютного портфеля официальных и частных институтов.

Валютный рынок предоставляет возможность страхования валютных и кредитных рисков.

Валютный рынок формирует специфическую систему, обеспечивающую его участникам получение особой прибыли в виде курсовой разницы — спекулятивной.

Валютные рынки можно классифицировать по анализу различных объемов и характеров валютных операций:

1.Международные валютные рынки обслуживают движение денежных потоков. К таким международным валютным рынкам относятся валютные рынки расположенные в мировых финансовых центрах, к примеру, в Париже, Лондоне, Нью-Йорке, Токио. Банки, на таких валютных рынках, проводят операции только с мировыми валютами.

2.Региональные валютные рынки действует в определенных регионах, к примеру, европейский или американский. На таких валютных рынках, годовой объем сделок обычно свыше 250 трлн. долларов.

3. Национальный валютный рынок действует в рамках одного государства. Такой рынок обеспечивает движение денежных потоков внутри страны и обеспечивает связь с международными мировыми валютными центрами.

В зависимости от операций валютные рынки бывают:

Спот-рынок, на который приходится приблизительно 65% всего оборота валюты

Форвардный рынок – это рынок срочных операций.

Фьючерсный рынок

Своп-рынок – это валютный рынок, который объединяет операции по купле-продаже валюты на условиях валютных рынков спот и форвардного.

В зависимости от специализации валютные рынки делятся на:

Валютные рынки процентных ставок на иностранные валюты

Валютные рынки конверсионных операций

Валютные рынки отдельных расчетных единиц

В зависимости от объектов торговли валютные рынки можно разделить на:

форексный рынок, т.е рынок безналичной валюты

наличный рынок

Также валютные рынки бывают:

Свободными

Ограниченными

Основные участники валютного рынка:

Центральные банки. Главной функцией данных участников валютного рынка является обеспечение эффективного управления государственными валютными резервами, а также стабильный обменный курс.

Коммерческие банки. Данные участники валютного рынка совершают основной объем валютных операций. В коммерческих банках держат свои счета другие участники валютного рынка и с помощью банков осуществляют конверсионные и депозитно-кредитные операции. Также в банках находятся общие потребности товарных и фондовых рынков в обмене валюты и в привлечении и размещении средств. Коммерческие банки могут совершать операции и засчет своих собственных средств.

Фирмы. Данные участники валютного рынка осуществляют внешнеторговые операции. Фирмы совершают конверсионные и депозитные операции через коммерческие банки.

Международные инвестиционные компании. Самое главной их функцией является размещение средств в ценные бумаги правительств и корпораций различных стран.

Валютные биржи. Валютные биржи существуют и совершают свою деятельность во многих странах. Главной функцией валютных бирж является обмен валют для юридических лиц и формирование рыночного валютного курса.

Валютные брокеры. Для данных участников валютного рынка основная функция заключается в том, что данные участники валютного рынка организовывают встречу между продавцом и покупателем иностранной валюты, а также совершение между ними конверсионной и судно депозитной операции. За предоставленную ими помощь, брокеры берут брокерскую комиссию в виде процента от суммы сделки.

Частные лица. Данные участники валютного рынка совершают довольно большой круг операций. Обычно к таким операциям относят: оплата туристической поездки зарубеж; денежные переводы заработной платы, гонораров; покупка или продажа наличной валюты.

Особенности современных валютных рынков:

1. Усиление интернализации валютных рынков на основе интернализации хозяйственных связей.

2. Совершение операций во всех конца света в различное время суток.

3. Унификация техники валютных операций.

4. Для осуществления страхования валютных и кредитных рисков развитие валютных операций.

5. Усовершенствование спекулятивных и арбитражных операций. Число участников таких операций возросло.

6. Изменчивость курсов валют.

7. Упрочнилось значение валютных рынков в время мирового экономического финансового кризиса, так как люди стараются сберечь свои сбережения. Процентные ставки малы, а недвижимость может падать. А вот валютный рынок в этом отношении более надежное средство сбережения и увеличения капитала. Так как на валютном рынке всегда есть валюта, которая растет.

Валютный рынок имеет определенные особенности в своем функционирование. К таким особенностям относятся цена основного объекта продажи – валютный курс или кросс-курс, когда происходит покупка иностранной валюты за национальную. Валютный курс – это своеобразная цена денежной единицы страны выраженная в денежных единицах другой страны. Другими словами валютный курс показывает, сколько нужно отдать денежных единиц национальной валюты за одну единицу иностранной валюты. Также в рамках понятия валютный курс существует также понятия цена покупки и цена продажи валюты. Если вычислить разницу между ценой покупки и ценой продажи, то можно подсчитать премию валютных дилеров, которые помогают при осуществлении обмена валют. Уровень валютного курса национальной валюты зависит от спроса и предложения иностранной валюты на национальном валютном рынке. Кросс-курс в свою очередь определяет соотношение между двумя валютами, которое происходит из их курсов по отношению к третьей валюте.

Существует ряд факторов, которые влияют на уровень валютного курса иностранных валют, выраженных в национальной валюте:

Паритет покупательной способности валют.

Состояние платежного баланса сравниваемых стран.

Степень влияния государства на валюту, то есть форма государственной валютной интервенции.

Отток капитала из страны, который происходит при неблагоприятных условиях созданных в этой стране для инвестиций. К таким неблагоприятным условиям можно отнести высокое налогообложение, к примеру.

Высокая инфляция национальной валюты.

Ожидания девальвации национальной валюты.

studfiles.net

Классификация валютных рынков

Содержание

Глава 1.Классификация валютных рынков

Глава 2.Внешний валютный рынок

2.1.Организация внешнего валютного рынка

2.2. Институты внешнего валютного рынка

2.3. Средства обмена

2.4. Обменный валютный курс

2.5. Импорт и экспорт товаров

2.6. Неторговые операции

2.7.

Счет движения капитальных

2.8. Избирательный эффект

2.9.

Влияние обменных валютных

2.10. Влияние обменных валютных курсов на совокупное предложение

2.11.

Валютная интервенция на

2.12. Механизм «валютной интервенции»

2.13. Стерилизация

2.14. Другие

средства и методы воздействия

на обменный валютный курс

Глава 1.

Классификация валютных

рынков

По сфере распространения, т.е. по широте охвата, можно выделить внешний и внутренний валютные рынки. В свою очередь, как внешний, так и внутренний рынки состоят из ряда региональных рынков, которые образуются финансовыми центрами в отдельных регионах мира или данной страны.

Внешний валютный рынок охватывает валютные рынки всех стран мира. Под внешним валютным рынком понимается цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков. Между ними существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют.

Внутренний валютный рынок — это валютный рынок одного государства, т.е. рынок, функционирующий внутри данной страны.

Внутренний валютный рынок состоит из внутренних региональных рынков. К ним относятся валютные рынки с центрами в межбанковских валютных биржах.

По отношению к валютным ограничениям можно выделить свободный и несвободный валютные рынки.

Валютные ограничения — это система государственных мер (административных, законодательных, экономических, организационных) по установлению порядка поведения операций с валютными ценностями. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу.

Валютный

рынок с валютными

По видам применяемых валютных курсов валютный рынок может быть с одним режимом и с двойным режимом.

Рынок с одним режимом — это валютный рынок со свободными валютными курсами, т.е. с плавающими курсами валют, котировка которых устанавливается на биржевых торгах. Например, официальный валютный курс рубля устанавливается с помощью фиксинга.

Валютный рынок с двойным режимом — это рынок с одновременным применением фиксированного и плавающего курса валюты. Введение двойного валютного рынка используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов. Эта мера призвана ограничить и контролировать влияние международного рынка ссудных капиталов на экономику данного государства.

По степени организованности валютный рынок бывает биржевой и внебиржевой.

Биржевой валютный рынок — это организованный рынок, который представлен валютной биржей. Валютная биржа — предприятие, организующее торги валютой и ценными бумагами в валюте. Биржа не является коммерческим предприятием. Ее основная функция заключается не в получении высокой прибыли, а в мобилизации временно свободных денежных средств через продажу валюты и ценных бумаг в валюте и в установлении курса валюты, т.е. ее рыночной стоимости.

Биржевой валютный рынок имеет ряд достоинств: является самым дешевым источником валюты и валютных средств; заявки, выставляемые на биржевые торги, обладают абсолютной ликвидностью.

Ликвидность валюты и ценных бумаг в валюте означает способность их быстро и без потерь в цене превращаться в национальную валюту.

Внебиржевой валютный рынок организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут его по телефону, телефаксу, компьютерным сетям.

Биржевой

и внебиржевой рынки в

Достоинства внебиржевого валютного рынка:

- достаточно низкой себестоимости затрат на операции по обмену валют. Дилеры банков часто используют очные валютные аукционы на бирже для снижения собственных затрат на валютную конверсию путем заключения договоров купли-продажи валюты по биржевому курсу до начала торгов на бирже. На бирже с участников торгов снимаются комиссионные, сумма которых находится в прямой зависимости от суммы проданных валютных и рублевых ресурсов. Кроме того, законом установлен налог на биржевые сделки. Во вне-биржевом рынке для уполномоченного банка после того, как был найден контрагент по сделке, операция валютной конверсии осуществляется практически бесплатно;

- более высокой скорости расчетов, чем при торговле на валютной бирже. Это связано прежде всего с тем, что внебиржевой валютный рынок позволяет проводить сделки в те-чении всего операционного дня, а не в строго определенное время биржевой сессии.

При классификации валютных рынков следует выделить рынки евровалют, еврооблигаций, евродепозитов, еврокредитов, а также “черный” и “серый” рынки.

Рынок евровалют — это международный рынок валют стран Западной Европы, где осуществляются операции в валютах этих стран. Функционирование рынка евровалют связано с использованием валют в безналичных депозитно-ссудных операциях за пределами стран-эмитентов данных валют.

Рынок еврооблигаций выражает финансовые отношения по долговым обязательствам при долгосрочных займах в евровалютах, оформляемых в виде облигаций заемщиков. Облигация содержит данные о сумме долга, условиях и сроках его погашения, порядка получения процентов в соответствии с купонами. Купон — часть облигационного сертификата, которая при отделении от него дает владельцу право на получение процента.

Рынок евродепозитов выражает устойчивые финансовые отношения по формированию вкладов в валюте в коммерческих банках иностранных государств за счет средств, обращающихся на рынке евровалют.

Рынок

еврокредитов выражает устойчивые

кредитные связи и финансовые отношения

по предоставлению международных займов

в евровалюте коммерческими банками иностранных

государств.

Глава 2. Внешний валютный рынок

2.1. Организация внешнего валютного рынка

Внешний

валютный рынок — это самый большой

финансовый рынок в мире, на котором

осуществляются международная торговля

и обмен иностранных валют. Каждый

день на нем происходят сделки на десятки

и даже сотни миллиардов долларов.

Внешний валютный рынок отнюдь не

централизованное мероприятие, он действует

через ряд многочисленных учреждений,

а участвующие в рыночном процессе

дилеры и брокеры связываются

друг с другом посредством телексов,

телефонов и телефаксов. Наиболее

крупные центры подобных мероприятий

это Лондон, Нью-Йорк, Франкфурт-на-Майне

и Токио. Однако существуют и другие

центры помельче.

2.2. Институты внешнего валютного рынка

Основные участники торговых сделок на внешнем валютном рынке это крупные коммерческие банки, во многих случаях выполняющие функции дилеров в рыночном процессе. В этом качестве они поддерживают позицию двух или более валют, т.е. обладают вкладами, выраженными в этих валютах. Например, «Чейз Манхеттен Банк» имеет отделения в Лондоне и Нью-Йорке. Отделение в Нью-Йорке располагает депозитами в фунтах стерлингов в лондонском отделении, а отделение в Лондоне — депозитами в долларах в Нью-Йорке. Каждое из этих отделений может предоставить вкладчику иностранную валюту в обмен на местный вклад. На осуществлении этой операции банк получает прибыль как дилер, продавая иностранную валюту по «цене продавца», которая немного выше «цены покупателя», по которой банк приобретает валюту. Конкуренция между банками удерживает разрыв между «ценой покупателя» и «ценой продавца» на уровне 1 процента для больших международных деловых операций.

Иногда

коммерческие банки выступают в роли брокеров.

В этом качестве они не «поддерживают

позицию» по определенным валютам, но

только сводят вместе продавцов и покупателей.

Так, например, какая-либо английская фирма

может попросить лондонский банк выступить

в роли брокера при необходимой ей организации

обмена долларов на фунты.

Кроме

коммерческих банков на внешнем валютном

рынке существует небольшое количество

небанковских дилеров и брокеров.

Коммерческие банки используют независимых

брокеров как посредников при

заключении значительных оптовых сделок

между собой.

2.3. Средства обмена

1.

Телеграфные переводы — являются

основным способом проведения

международных обменных

2.

Переводные векселя. В случае

продажи партии медикаментов

операция может быть

Платежный вексель может быть оплачен немедленно или в определенный момент в будущем — например, через 30,60 или 90 дней спустя. Если экспортер выписывает вексель, подлежащий оплате через 90 дней, а наличные средства нужны ему немедленно, он может снова обратиться за помощью в коммерческий банк. В этом случае коммерческий банк приобретет вексель с учетом дисконтной ставки, которая отражает преобладающую норму процента.

Если коммерческий банк, выкупив вексель, не хочет держать его полные 90 дней, он может предпринять следующий шаг. Этот банк может связаться с британским банком, на который выписан вексель, и затребовать подтверждение, что данный вексель будет оплачен в срок. По получении подтверждения вексель помечается как «акцептованный вексель» и становится банковским акцептом, который может быть реализован на открытом рынке ценных бумаг, во многом аналогичным образом как иные краткосрочные ценные бумаги казначейские векселя федерального правительства, коммерческие ценные бумаги и т.д.

stud24.ru

Виды валютных рынков

Сложная экономическая природа валютного рынка обусловливает его многоплановость. Существуют различные принципы классификации, позволяющие выделить те или иные сегменты валютного рынка.

1. По сфере распространения валютных операций различают:

— Мировой (международный) и национальный (внутренний или местный) валютные рынки.

— Под мировым (международным) валютным рынком понимается совокупность национальных рынков, тесно связанных между собой кабельными и спутниковыми коммуникациями.

— Под национальным (внутренним или местным) валютным рынком понимается валютный рынок, функционирующий внутри данной страны.

При этом как мировой, так и многие национальные рынки включают региональные валютные рынки.

|

Основные виды валютных рынков |

Включаемые региональные валютные рынки |

|

Мировой (международный) валютный рынок |

Рынки отдельных экономических регионов мира или международных региональных экономических организаций |

|

Национальный (внутренний или местный) валютный рынок |

Рынки отдельных административно-территориальных образований или экономических регионов данной страны |

Мировой валютный рынок обслуживает денежные потоки, возникающие в процессе осуществления международных экономических связей, основой которых, в том числе является международное движение товаров, услуг, капиталов.

Национальный (внутренний или местный) валютный рынок обслуживает денежные потоки внутри страны и обеспечивает связь национальной экономики с мировой экономикой. Степень участия национального валютного рынка в операции мирового валютного рынка зависит от степени интеграции страны в мировую экономику.

2. По степени организации различают биржевой и внебиржевой валютные рынки, характеристика которых приведена выше.

3. По отношению к валютным ограничениям различают свободный и несвободный валютные рынки.

Под валютными ограничениями понимаются административные, законодательные, экономические и организационные меры по установлению порядка при проведении валютных операций.

К валютным ограничениям относятся меры по целевому регулированию платежей и переводов в иностранной и национальной валюте за границу, полное или частичное запрещение купли-продажи иностранной валюты. Валютные ограничения могут применяться как по текущим операциям, так и по операциям, связанным с движением капитала. При отсутствии валютных ограничений валютный рынок называют свободным, при наличии валютных ограничений — несвободным.

4. По режимам выделяют валютные рынки с одним и двойным режимом. Под рынком с одним режимом понимаются валютные рынки, на которых курсы валют определяются либо:

1) с помощью фиксинга — фиксированные курсы;

2) на основе спроса и предложения — плавающие курсы. Под фиксингом понимается метод котировки валют, сущность которого заключается в определении и регистрации межбанковского курса посредством последовательного сопоставления спроса и предложения по каждой валюте.

На основе фиксинга устанавливаются:

1) курс продавца;

2) курс покупателя.

На рынке с двойным режимом применяются одновременно и плавающие, и фиксированные курсы валют.

5. По составу участников выделяют прямой и брокерский валютные рынки.

Под прямым валютным рынком понимается рынок, на котором сделки совершаются непосредственно между покупателями и продавцами валют без посредников. Под брокерским валютным рынком понимается рынок, на котором сделки купли-продажи валюты совершаются с помощью профессиональных посредников — брокеров.

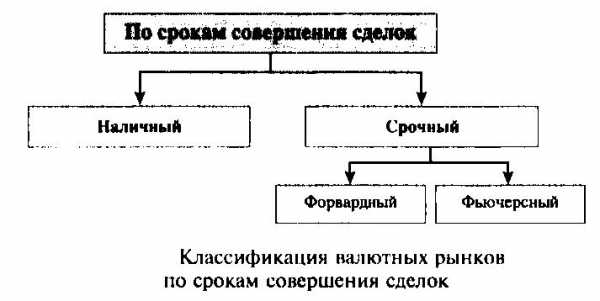

6. По срокам совершения сделок с валютой выделяют наличный и срочный валютные рынки.

Под наличным рынком (рынком наличной валюты) понимается рынок, на котором осуществляются обменные (конверсионные) операции — операции спот. При этом поставки валюты совершаются на биржевом и межбанковском рынке в течение двух рабочих дней, следующих за днем заключения сделки. Обмен валюты на клиентском рынке происходит немедленно. Под срочным валютным рынком понимается рынок, на котором сделки купли-продажи валюты заключаются на определенный срок. Срочный валютный рынок включает: рынок валютных форвардов и рынок валютных фьючерсов. Под валютным форвардом понимается соглашение о поставке валюты на будущую дату по заранее оговоренной цене.

Под валютным фьючерсом как сделкой (!) понимается срочная биржевая сделка, представляющая собой куплю-продажу валюты по цене, фиксируемой в момент заключения сделки, с исполнением операции через определенный промежуток времени.

Фьючерс — стандартизированный форвард, однако между этими сделками есть существенные отличия.

Основные отличия между валютным форвардом и валютным фьючерсом заключается в следующем:

1) валютные форварды заключаются вне биржи, валютные фьючерсы только на бирже;

2) валютные форварды не являются стандартизированными, валютные фьючерсы — стандартизированы;

3) форвардные контракты не перепродаются, фьючерсные — перепродаются;

4) валютные форварды можно заключать как письменно, так и посредством обмена «тикетами», или подтверждениями, валютные фьючерсы — только письменно.

Фьючерсные контракты являются объектом купли-продажи, т.е. могут переходить от одного владельца к другому вплоть до даты исполнения. Форвардные контракты не являются объектами купли-продажи, а представляют собой одномоментную передачу прав и обязанностей в отношении базисного актива.

7. По торгуемым контрактам, дающим право купить или продать партию валюты, выделяют:

1) рынок валютных опционов;

2) рынок валютных фьючерсов.

В отличие от предыдущей классификации, объектом торговли на данных рынках являются только контракты (валютные опционы и валютные фьючерсы), дающие право купить или продать партию валюты на определенных условиях.

Под валютным опционом как контрактом (!) понимается контракт, дающий право купить или продать определенное количество валюты по оговоренной цене в течение определенного срока или в определенный день.

Под валютным фьючерсом как контрактом (!) понимается контракт, согласно которому продавец принимает на себя обязательство продать, а покупатель — обязательство купить определенное количество валюты по установленному курсу в указанный срок.

Основные отличия между валютным опционом и валютным фьючерсом заключаются в следующем:

1) валютные опционы заключаются как на бирже, так и вне биржи, валютные фьючерсы только на бирже;

2) валютные опционы, заключаемые на бирже, являются стандартизированными, вне биржи — нет, валютные фьючерсы — стандартизированы;

3) валютные сделки не являются обязательными к исполнению, фьючерсные — обязательные.

Опционные и фьючерсные контракты являются объектом купли-продажи, т.е. могут переходить от одного владельца к другому вплоть до даты исполнения.

8. По торгуемой валюте выделяют:

1) долларовый рынок;

2) рублевый рынок;

3) рынок евро и т.д.

finance-place.ru